Diccionario del crowdlending: conceptos clave (2020)

A veces hay términos dentro del crowdlending que pueden escapar nuestro entendimiento o que requieren algo más de explicación. Por ello he elaborado este diccionario, para tener un lugar de consulta en donde poder consultar las palabras clave de este sector.

De la A a la Z

A – Avalista

En los préstamos donde se considera que la solvencia que ofrece el prestatario no es suficiente, se añade uno o diversos avalistas, personas físicas o jurídicas, que deberán responder con su patrimonio en caso de impago del prestatario. El inversor deberá tener en cuenta qué calidad tiene este avalista, en especial su solvencia patrimonial, para valorar si añade o no garantías significativas al préstamo.

B – Banco de España

En las solicitudes de licencia, el Banco de España actúa con un informe previo vinculante que la CNMV tendrá en cuenta a la hora de otorgar la licencia a la plataforma de crowdlending. Además, según la ley 5/2015, el Banco de España deberá facilitar a la CNMV la información y asistencia que precise.

C – CNMV

CNMV: la Comisión Nacional del Mercado de Valores es el organismo encargado de otorgar las licencias a las plataformas de crowdlending y a supervisar su actuación. Es también quien tiene la potestad de inspección y de sanción a las plataformas de crowdlending que no ésta considere que no se ajustan a la normativa.

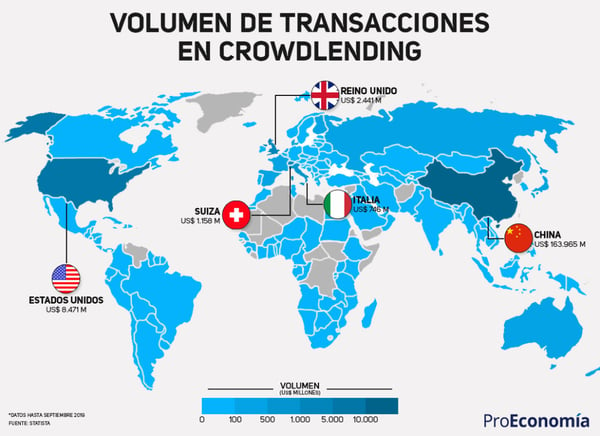

Ch – China

Es el país con mayores volúmenes invertidos en crowdlending y hasta hace un año con el mayor número de plataformas. El mercado chino de crowdlending llegó a representar en 2017 el 90% del total mundial. En estos últimos dos años, sin embargo, la cifra de impagos de muchas plataformas ha llevado al regulador a ser muy estricto y a cerrar muchas de ellas, reduciéndose el volumen y número de operadores.

China es un mercado enorme en todos los sentidos, pero raras veces es tan dominante como en el caso del lending. Fuente: proeconomia.net

China es un mercado enorme en todos los sentidos, pero raras veces es tan dominante como en el caso del lending. Fuente: proeconomia.net

D – Diversificación

Es una de las claves que los analistas suelen aconsejar para invertir correctamente en crowdlending. Existe un riesgo de impago que debe acotarse diversificando convenientemente en múltiples prestamos. Según un estudio realizado por la plataforma Lending Club, diversificando en 150 préstamos de los que se ofrece en su Marketplace el inversor conseguiría asegurarse de no perder dinero.

E – Entidad de pago

Es una entidad regulada por el Banco de España. Las plataformas de crowdlending están obligadas a utilizar una entidad de pago para canalizar todas las inversiones que realizan los prestamistas y todos los reembolsos de los préstamos que realizan los prestatarios. De esta forma, el dinero no pasa nunca por cuentas de la plataforma, preservando a los inversores y prestatarios del riesgo de quiebra o embargos a la plataforma. En España una de las entidades de pago más utilizadas por las plataformas es Lemonway, que también usa NEYCA.

F – Financiación Participativa, Plataforma de

Las plataformas que reciben la licencia de la CNMV para operar en crowdlending reciben el nombre de Plataformas de Financiación Participativa (o su abreviación, PFP) y así deben incluir este concepto en su razón social.

G – Garantías

El inversor en crowdlending debe ser consciente que no hay garantías de reembolso de su capital en caso de producirse un impago en el préstamo en el que haya invertido. Las plataformas de crowdlending procuran seleccionar buenos créditos y pedir las garantías (avales personales o corporativos) que estimen oportunas para disminuir el riesgo de impago e incrementar las posibilidades de recuperación vía judicial, pero en caso de impago definitivo el inversor asume ese quebranto.

I – Inversor Institucional

Para el auge y escalabilidad del crowdlending es muy importante el papel de los inversores institucionales. Son family offices, fondos de inversión, fondos alternativos y en general grandes patrimonios capaces de destinar importes significativos en los marketplaces de las plataformas, permitir que estas tengan mayores volúmenes y diversificación, y asegurar así su sostenibilidad económica.

Los mayores fondos soberanos del mundo en volumen de activos bajo gestión. Fuente: Statista

K – KPIs

Los KPIs (Key Performance Indicators) o Indicadores Claves de Rendimiento en una plataforma de crowdlending son aquellas métricas que deben seguirse y gestionarse para su éxito. Fundamentalmente hay tres grupos: las que miden el crecimiento de la plataforma en número de inversores y prestatarios, así como sus volúmenes; las que miden el riesgo y su gestión (porcentaje de admisión, calificaciones de riesgo y porcentaje de impagados); y las que miden la recuperación de los impagados (velocidad de recuperación y porcentajes).

L – Ley del Crowdfunding

La Ley donde está regulado el crowdfunding es la Ley 5/2015 de Fomento a la Financiación Empresarial, que en su título V desarrolla la regulación para aquellas modalidades de crowdfunding en donde el inversor espera recibir una remuneración dineraria por su inversión, esto es, tanto el crowdfunding de inversión o equity crowdfunding, como el crowdfunding de préstamo o crowdlending.

M – Marketplace

Es el espacio en la plataforma en donde se muestran los préstamos donde invertir y los inversores escogen aquellos proyectos a los que prestar. En el Marketplace se muestran los datos de los préstamos como el importe a financiar, la calificación crediticia o rating, el plazo y otras variables relevantes a la hora de tomar la decisión de invertir.

N – Neta, Rentabilidad

Es la rentabilidad que debe considerar el inversor que obtendrá con sus inversiones en crowdlending. La rentabilidad neta es igual a la rentabilidad bruta (el tipo de interés que pagan los préstamos donde está invertido) menos la pérdida por los impagos no recuperados de su cartera.

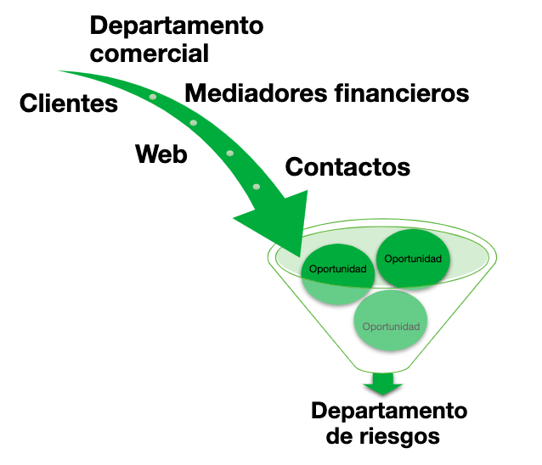

O – Originación

Cómo la plataforma consigue préstamos para los inversores se llama originación y es una actividad clave en el crowdlending. El inversor debe informarse bien de cuál es el proceso de originación de los préstamos para entender qué acciones realiza la plataforma para conseguir prestatarios, de qué canales comerciales se sirve y cómo selecciona los proyectos que va a poner a disposición de los inversores.

Esquema visual de la originación de oportunidades en NEYCA | Grupo Segesa

P – Prestatario

Es el solicitante del préstamo y la persona, física o jurídica, que será el titular del préstamo y deberá devolverlo a los inversores. Según cual sea la plataforma de crowdlending, podremos encontrar que los prestatarios son empresas, particulares o proyectos inmobiliarios.

R – Rating

La manera de evaluar el riesgo de un crédito se expresa habitualmente mediante un rating. Es un sistema numérico o de letras en el que se clasifica cada préstamo según el nivel de riesgo que se le asocia, tras haber evaluado todas las variables posibles y haber determinado su probabilidad de impago.

S – Subasta

Modalidad de inversión en la que el inversor manifiesta el tipo de interés al que quiere prestar un préstamo determinado (realiza una puja), y compite con el resto de inversores, de forma que solo aquellas inversores que hayan bajado más el tipo de interés serán los que finalmente participen en el préstamo, quedando fuera los que hayan realizado pujas con los tipos de interés más elevados.

T – Tipo de interés

La retribución de los inversores se obtiene en forma de intereses sobre el capital que han prestado. Esta retribución se calcula aplicando un tipo de interés sobre el capital. Este tipo de interés debe recoger el riesgo que existe en la operación, y por tanto debe ser coherente con el rating que se ha asignado.

U – Usuario:

pieza importantísima en cualquier plataforma de crowdlending. El usuario es aquella persona física o jurídica que se ha registrado en la plataforma con el ánimo de invertir en los prestamos. Cuando completa su registro y empieza a invertir se dice que es un usuario activo. El número creciente de usuarios activos en una plataforma genera valor en la misma ya que aumenta la capacidad inversora y no depender solamente de inversores institucionales.

V – Volatilidad

Lo que varía la rentabilidad de un activo financiero respecto de su media a lo largo del tiempo. Aunque la inversión en crowdlending tiene un riesgo asociado, básicamente el de impagos en los préstamos invertidos, la volatilidad de esta inversión, con una diversificación apropiada, acostumbra a ser bastante menor que otros activos con similar rentabilidad como las acciones.

Representación gráfica de la volatilidad en el índice de las acciones del IBEX 35. Fuente: https://ibexvolatility.blogspot.com/

Representación gráfica de la volatilidad en el índice de las acciones del IBEX 35. Fuente: https://ibexvolatility.blogspot.com/

W – Wallet

Palabra inglesa que significa “cartera”, “billetera” o “monedero”. Cuando un inversor se registra en una plataforma de crowdlending también se le abre un wallet en la entidad de pago con la que trabaja la plataforma. El wallet es una subcuenta dentro de la cuenta bancaria donde la entidad de pago gestiona cobros y pagos de la plataforma de crowdlending. Con ese wallet abierto, el inversor puede transferir su dinero a la entidad de pago y este dinero quedará identificado y guardado en el wallet a su nombre.

Z – Zopa

Es probablemente la primera plataforma de crowdlending que se creó. Lanzada 2005 en Reino Unido para financiar préstamos al consumo entre 1000 y 25000 libras esterlinas, Zopa creció rápidamente gracias a su propuesta innovadora y la favorable respuesta de miles de pequeños inversores británicos. Hoy en día lleva prestados más de 5000 millones de libras esterlinas a casi medio millón de prestatarios, y tiene una comunidad de más de 60.000 inversores.